Für viele Unternehmer im Bauwesen und auch viele Beratende Ingenieure wird 2022 ein wirtschaftlich erfolgreiches Jahr sein. Damit werden Gehälter bzw. Ausschüttungen an Geschäftsführer, Fach- und Führungskräfte entsprechend ausfallen. Die Kehrseite für die Empfänger ist die steuerliche Belastung. 42 % Einkommensteuer sind bei Ledigen bei 58.597 Euro erreicht, ab 277.826 Euro Jahreseinkommen fällt die Reichensteuer mit 45 % an, der Solidaritätszuschlag von 5,5 % auf die Einkommens- bzw. Körperschaftssteuer wird ab einem Einkommen von 96.409 Euro bei Alleinstehenden vollständig wirksam. Jeder Betroffene kennt den Unmut, wenn er den Bruttobetrag mit der Summe vergleicht, die netto auf seinem Bankkonto eingeht. Steuern müssen natürlich gezahlt werden; allerdings gibt es eine Möglichkeit, die Belastung legal zu senken. Dafür sollte ein gewisser Aufwand seitens der Betroffenen vertretbar sein.

Keiner weiß, was die Zukunft bringt, zu viele Unsicherheiten machen eine seriöse Vorhersage der wirtschaftlichen Entwicklung derzeit schwierig. Der starke Aufschwung, welcher insbesondere in der Baubranche in den vergangenen Jahren spürbar war, scheint abzuflauen. Umsätze und Gewinne schwanken stärker – in beide Richtungen. Viele Arbeitgeber reagieren darauf mit einer zunehmenden Flexibilisierung der Entlohnung. Nicht nur in der Unternehmensspitze, auch bei Führungskräften im mittleren Management nehmen anpassungsfähige Bestandteile der Entlohnung zu. Um eine Festlegung als "Nasenprämie" zu vermeiden, werden zu Beginn eines Geschäftsjahrs quantitative Ziele determiniert und mit variablen Gehaltsbestandteilen verknüpft. Mit dem Vorliegen der endgültigen Daten und der Erstellung des Jahresabschlusses wird dann die Höhe des variablen Gehaltsbestandteils festgelegt.

Beratende Ingenieure, die ihre Geschäftstätigkeit als Kapitalgesellschaft aufstellen und als Gesellschafter/Geschäftsführer tätig sind, handeln meist vergleichbar. Entnehmen nur dann größere Beträge, wenn das Unternehmensergebnis dies hergibt. Bei Einzelunternehmern ist die Trennung von beruflicher und privater Lebensführung nicht vorgesehen.

Eine "Entnahme", wie sie der vorliegende Text als Möglichkeit aufzeigt, ist hier nicht möglich.

Möglichkeit und Vorrausetzung der steuerlichen Pauschalisierung

Arbeitgeber können die Einkommensteuer einheitlich für alle innerhalb eines Wirtschaftsjahrs gewährten betrieblich veranlassten Zuwendungen, die nicht in Geld bestehen, mit einem Pauschsteuersatz von 30 Prozent (zzgl. Solidaritätszuschlag und pauschaler Kirchensteuer) erheben (§ 37b Abs. 2 EStG). Voraussetzung ist, dass die Aufwendungen je Empfänger und Wirtschaftsjahr und die Aufwendungen für die einzelne Zuwendung den Betrag von 10.000 Euro nicht übersteigen.

Für Geschäftsführer und Angestellte, die sich im Bereich des Spitzensteuersatzes bewegen, ist damit die folgende Möglichkeit attraktiv: Der Arbeitgeber zahlt statt einer freiwilligen Sonderzahlung einen Betrag von bis zu 10.000 Euro auf eine Kreditkarte ein, mit der der Arbeitnehmer Waren und Dienstleistungen kaufen kann. Der Arbeitgeber versteuert den Betrag nach § 37b Abs. 2 S. 1 EStG.

Das Finanzamt stellt gewisse Voraussetzungen auf, damit das Modell akzeptiert wird:

- die Leistung muss zum ohnehin geschuldeten Arbeitslohn erbracht werden. Es muss sich mithin um eine freiwillige Sonderzahlung handeln.

- Der Geschäftsführer/Arbeitnehmer darf mit seinem Prepaid-Guthaben nur Waren und Dienstleistungen beziehen. Die Auszahlung in Geld ist unzulässig. Da Kreditkarten heute als Zahlungsmittel weitgehend akzeptiert werden, ist nicht nur ein Einsatz für ein spezielles größeres Gut möglich. Vielmehr können auch tägliche Ausgaben darüber finanziert werden, um das Guthaben entsprechend rasch aufzubrauchen.

- Die Kreditkarte darf keine Überziehung, keine Geldüberweisung und keinen Kauf von Fremdwährungen zulassen.

Sozialversicherungspflicht prüfen

Pauschalversteuerte Sachzuwendungen an Arbeitnehmer gemäß § 37b Abs. 2 EStG führen dem Grund nach nicht zur Beitragsfreiheit in der Sozialversicherung. Zwar sind nach § 1 Abs. 1 Nr. 14 SvEV gemäß § 37b EStG pauschal besteuerte Sachleistungen an Arbeitnehmer von Geschäftsfreunden von der Beitragspflicht freigestellt. Diese umfasst aber keine Freistellung von der Beitragspflicht bei Zuwendungen an Arbeitnehmer.

Bei Geschäftsführern einer Kapitalgesellschaft ist zu prüfen, inwiefern eine Sozialversicherungspflicht besteht. Dies erfolgt aber meist unabhängig von der hier behandelten Frage.

Besteht dem Grund nach eine Beitragspflicht für pauschalversteuerte Sachzuwendungen an Arbeitnehmer gemäß § 37b Abs. 2 EStG, stellt sich die Frage, in welcher Höhe Beiträge zur Sozialversicherung fällig werden.

Hier gilt: Überschreitet das laufend beitragspflichtige Arbeitsentgelt sowohl die Beitragsbemessungsgrenze (BBG) in der gesetzlichen Kranken- als auch Rentenversicherung, fallen keine zusätzlichen Sozialversicherungsbeiträge bei der Pauschalversteuerung nach § 37b Abs. 2 EStFG für die gesetzliche Kranken-, Pflege-, Renten- und Arbeitslosenversicherung an. Bei der gesetzlichen Unfallversicherung kommt es darauf an, wie hoch die Jahresarbeitsverdiensthöchstgrenze ist. Diese wird durch jede Berufsgenossenschaft satzungsmäßig jährlich neu festgelegt.

Ist die "Prepaid-Kreditkarte" in der Sozialversicherung beitragspflichtig und übernimmt der Arbeitgeber den Arbeitnehmeranteil zur Sozialversicherung, entsteht daraus ein geldwerter Vorteil. Nach Auffassung der Finanzverwaltung ist der geldwerte Vorteil aus der Übernahme des Arbeitnehmeranteils nicht mit der Pauschalversteuerung nach § 37b EStG abgegolten. Die Übernahme des Arbeitnehmeranteils ist auch keine Sachzuwendung, die mit dem pauschalen Steuersatz von 30 Prozent versteuert werden könnte.

In anderen Fällen kommt es nach einer Pauschalversteuerung nach § 37b Abs. 2 EStG für die Sozialversicherung darauf an, wie hoch das laufende beitragspflichtige Arbeitsentgelt ist. Grundsätzlich kann allerdings festgehalten werden, dass die Vorteile einer Firmenkreditkarte bei einer Sozialversicherungspflicht derart reduziert werden, dass die Anwendung des hier vorgestellten Modells nicht mehr sinnvoll ist. Auf den übernommenen Arbeitnehmeranteil zur Sozialversicherung müssen nochmals Lohnsteuer und Sozialabgaben ermittelt werden. Dies kann entweder individuell im Lohnkonto des Arbeitnehmers oder – bei einer größeren Zahl von Fällen –, mit einem Durchschnittssteuersatz im Sinn des § 40 Abs. 1 Nr. 1 EStG erfolgen. Die Versteuerung nach § 40 Abs. 1 Nr. 1 EStG führt nur dann zur Beitragsfreiheit in der Sozialversicherung, wenn es sich nicht um einmaliges Arbeitsentgelt handelt. Da die Übernahme des Arbeitnehmeranteils bei der Prepaid-Kreditkarte einmalig und damit ein sonstiger Bezug ist, bleibt es bei der Sozialversicherungspflicht.

Beispielhafte Berechnung

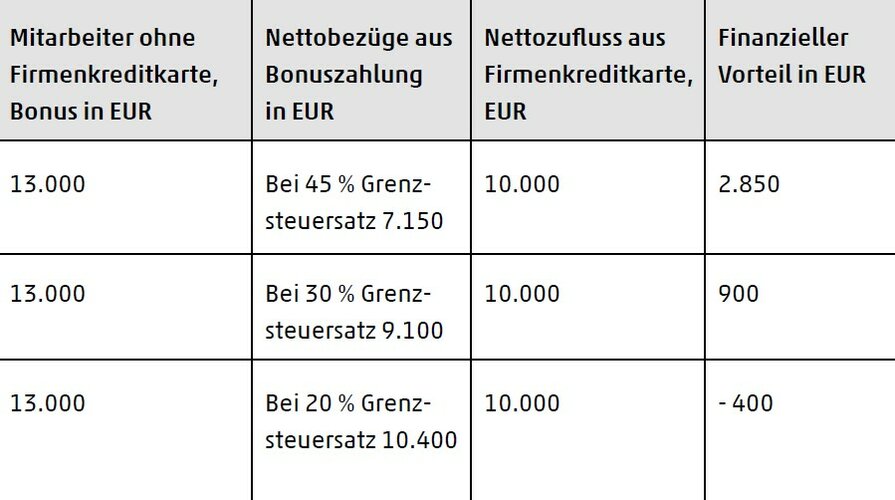

Die in Abbildung 1 dargestellte Berechnung zeigt auf, dass der finanzielle Vorteil für den einzelnen Empfänger bis zu 2.850 EUR betragen kann. Diese Summe sollte den vertretbaren Aufwand mehr als rechtfertigen. Da der Beratende Ingenieur keine zusätzlichen Ausgaben tragen möchte, wird die Bonuszahlung um 13.000 EUR reduziert, der Mitarbeiter erhält davon 10.000 EUR, der Fiskus 3.000 EUR über die pauschale Versteuerung.

Liegt der Grenzsteuersatz des Mitarbeiters unter 30 %, verändert sich jedoch sein Vorteil zu einem Nachteil. Allerdings kann der Firmeninhaber diesen individuellen Satz nicht kennen, da die steuerlich relevante Situation des Betroffenen nicht bekannt ist und nicht bekannt sein sollte. Ein Betroffener erzielt weitere Einkünfte aus anderen Quellen, ein anderer weist dagegen steuerlich ansetzbare Belastungen in besonderer Höhe auf. Dass die Steuererklärung erst nach der Bonuszahlung erfolgt, vereinfacht die Herangehensweise nicht. Deshalb sollte der potenzielle Empfänger angehalten werden, mit seinem steuerlichen Berater abzuklären, inwieweitdie vorgestellte Regelung vorteilhaft ist und in Anspruch genommen wird.

Fazit

Die Vorteile einer steuerlich pauschalisierten Firmenkreditkarte können bis zu 2.850 EUR/ jährlich betragen. Allerdings ist eine Betrachtung des jeweiligen Einzelfalls notwendig, um eine steuerliche Mehrbelastung zu vermeiden. Große Unternehmen scheuen diesen Aufwand meist, mittelständische Ingenieurbüros können dagegen ihren Mitarbeitern finanzielle Vorteile verschaffen und so ihre Attraktivität als Arbeitgeber steigern.